Адаптация экономики российских регионов к разрыву отношений с Европой (на примере портов Балтийского моря)

Ключевые слова

Аннотация

Несмотря на крупномасштабные экономические санкции со стороны западных стран, Россия избежала масштабного спада и вернулась к восстановительному росту. Ситуация в российских регионах, ранее ориентированных на сотрудничество с Европой, была сложнее. Но и эти регионы в целом смогли перестроиться и вернуться к росту. Более того, в российских регионах возник ряд точек роста, которые продолжают успешно развиваться даже в условиях санкций. Один из таких примеров — российские морские порты. Целью проведенного исследования стало изучение факторов, которые позволили российскому бизнесу, в том числе портам на Балтийском море, адаптироваться к санкциям и успешно продолжить свою работу. Для решения поставленных задач использовался разносторонний анализ макроэкономической, отраслевой, региональной и корпоративной статистики; изучались профильные публикации в научной литературе и информация из деловых СМИ; проводились опросы российских предприятий, работающих в различных отраслях и регионах России. В статье были рассмотрены история экономических взаимоотношений России и Европы в последние 25—30 лет; влияние западных санкций на пространственное развитие России; реакция морского транспорта России на санкции и предпринятые адаптационные меры; результаты работы портов российской Балтики в 2022—2023 гг.; риски и угрозы, способные затруднить развитие балтийских портов в более долгосрочной перспективе; возможные варианты развития морского транспорта на Балтике в новых условиях.

Сотрудничество с Европой — главный приоритет постсоветской внешнеэкономической политики России. В течение 25—30 лет, предшествовавших нынешнему геополитическому кризису, европейское направление было главным приоритетом российской внешнеэкономической и внешнеторговой политики [1], [2].

В европейские страны направлялась преобладающая часть российского экспорта. В период с 2011 по 2014 г. доля 37 европейских стран в товарном экспорте России составляла 53—55 %. После запуска первой волны антироссийских санкций эта доля сократилась, но не очень сильно — с 2015 г. по 2021 г. она составляла от 42 до 49 %. По отдельным видам продукции она была еще выше. Например, в 2021 г. удельный вес Европы в экспортных поставках российского газа был равен 79 %, нефтепродуктов — 56 %, нефти — 48 %.

Аналогичным образом обстояли дела и с ввозом товаров: с 2011 по 2014 г. на 37 европейских стран приходилось 43—44 % российского импорта, а в период с 2015 по 2021 г. эта доля составляла 35—40 % [3].

Кроме того, в указанные годы Россия сделала ставку на масштабное привлечение прямых и портфельных инвестиций, а также высоких технологий из европейских стран, надеясь провести с их помощью модернизацию своей национальной экономики. Иностранные инвесторы, преимущественно европейские, получали значительные преференции и льготы, помогавшие им закрепиться на российских рынках. Как следствие, компании из европейских стран открыли в России очень большое число собственных и совместных предприятий для производства различных товаров и услуг [4]. В частности, в 2014 г. в России работало свыше 6 тысяч только немецких компаний с накопленным объемом инвестиций в 22,3 млрд евро1.

Российские компании в эти годы также достаточно часто открывали свои дочерние предприятия в европейских странах, стараясь интегрироваться в международные цепочки создания стоимости. Например, группа НЛМК до сих пор владеет тремя металлургическими предприятиями во Франции и одним в Дании, поставляя туда для дальнейшей переработки свою продукцию, произведенную в России2.

Проблемы российско-европейского экономического сотрудничества. Следует особо отметить, что Россия много лет стремилась к открытому и равноправному экономическому сотрудничеству с Европой. Европейский вектор развития внешнеэкономических связей России обосновывался уверенностью многих отечественных политиков в том, что сотрудничество с партнерами из ЕС и других стран в целом будет долгосрочным, стабильным и взаимовыгодным. Эта политика была неизменной, несмотря даже на то, что многие европейские партнеры еще задолго до обострения геополитической ситуации в 2014 г. отказывались принимать во внимание экономические интересы России и применяли по отношению к нашей стране различные дискриминационные меры [5], [6], [7], [8].

В частности, в 2006 г. российской компании «Северсталь» было отказано в приобретении люксембургской металлургической компании «Arcelor». По мнению многих наблюдателей, причиной отказа стало нежелание европейских правительств продавать одного из крупнейших производителей черных металлов в мире именно российскому покупателю3.

Еще одна похожая история произошла в 2009 г., когда сорвалась сделка по приобретению российскими покупателями немецкой автомобильной компании «Опель». После срыва сделки в СМИ было много сообщений о том, что в действительности причины отказа были политически мотивированными4. Контролировавший на тот момент компанию «Опель» концерн «Дженерал Моторс» под давлением американских властей не захотел предоставлять России доступ к технологиям и патентам «Опеля»5, даже несмотря на то, что эти технологии относились к массовым и их вряд ли можно было считать самыми передовыми и чувствительными с точки зрения военного соперничества.

Также следует напомнить о том, как граничащие с Россией Эстония, Латвия, Литва, Польша в течение многих лет проявляли себя как нелояльные и ненадежные транзитеры товарных потоков, следующих из России и обратно. Эти страны нередко вводили различные ограничения для российских экспортеров и импортеров, завышали расценки на транспортировку грузов по своей территории, создавали препятствия для строительства транзитной транспортной инфраструктуры, выдвигали различные требования политического характера. В частности, Польша в 2013 г. отказалась согласовать проект строительства газопровода «Ямал — Западная Европа-2», в ультимативном порядке требуя, чтобы на участке до польской границы труба прошла не по более короткому и надежному маршруту через Белоруссию, а через Украину6. Эта история стала одной из главных причин, вынудивших российскую компанию «Газпром» в дальнейшем переключиться на реализацию проекта «Северный поток», в рамках которого газ шел напрямую в Германию в обход недружественно настроенных стран Восточной Европы.

Развитие российских портов на Балтике. Россия вплоть до самого последнего времени продолжала всячески развивать инфраструктуру, обеспечивающую экономические и торговые отношения с Европой. Эта политика сопровождалась строительством на западных границах России новых портов, причалов, терминалов, железнодорожных подходов, специализированных складских площадей. При этом в припортовых зонах строились жилье для работников и другая инфраструктура для портовых, таможенных, фитосанитарных и прочих служб. Особое значение придавалось расширению грузодвижения через Балтийское море, поскольку здесь пролегали наиболее короткие и удобные пути к основным торговым партнерам России из Европы — Германии, Франции, Нидерландам и т. д. [9], [10], [11].

Как следствие, транспортные перевозки на Балтике, как грузовые, так и пассажирские, получили мощное развитие. В середине 1990-х гг. удалось (именно удалось) убедить тогдашнего российского президента подписать указы о строительстве трех новых портов в Ленинградской области — Усть-Луга, Приморск и Бухта Батарейная. Это решение принципиально поменяло ситуацию с балтийским транзитом в пользу России, хотя руководство и бизнес Эстонии, Латвии и Литвы всячески сопротивлялись такому развитию событий, пытаясь сохранить свое ценовое и политическое влияние на российско-европейские торговые связи. Создание новых крупных портов в Финском заливе можно считать одним из главных успехов российской пространственной политики последних десятилетий. Этот успех позволил в значительной степени избавиться от диктата нелояльных транзитных стран Восточной Европы и дал серьезный импульс для экономического развития практически всех регионов Северо-Запада России.

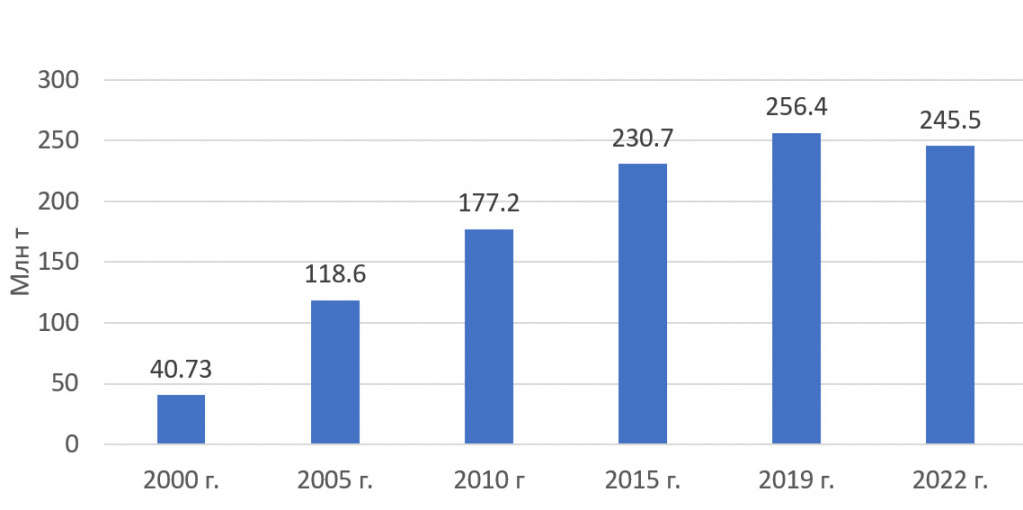

Развитие российских портовых мощностей на Балтике осуществлялось целенаправленно и ритмично, обеспечивая постоянный рост грузооборота морских перевозок (рис.).

Таким образом, отечественные порты на Балтике в период с 2000 по 2019 г. нарастили свой грузооборот в 6,3 раза. Это позволило российским портам в 2019—2020 гг. занять первые три места в портовой иерархии Балтийского моря (табл.).

|

Порт |

2019 |

2020 |

2021 |

|

Усть-Луга |

103,852 |

102,602 |

109,377 |

|

Санкт-Петербург |

59,879 |

59,884 |

62,031 |

|

Приморск |

61,024 |

49,302 |

52,998 |

|

Гданьск |

52,154 |

49,038 |

53,213 |

|

Клайпеда |

46,26 |

47,79 |

45,619 |

|

Гетеборг |

38,9 |

37,9 |

36,9 |

|

Свиноустье |

32,175 |

31,178 |

36,9 |

|

Росток |

25,7 |

25,1 |

28,68 |

|

Гдыня |

23,957 |

24,662 |

26,686 |

|

Таллин |

19,931 |

21,327 |

22,397 |

|

Всего |

463,832 |

447,782 |

471,121 |

|

Источник: Report. Cargo Throughput In Top 10 Baltic Ports In 2021 Rebound After Tough 2020. February 2022, Port Monitor, р. 3, URL: www.actiaforum.pl (дата обращения: 08.08.2023). |

|||

Как видно из таблицы, в 2021 г. на три ведущих российских порта приходилась почти половина грузооборота первой десятки. Отметим еще один важный итог произошедших изменений: сейчас практически весь рынок перевозки российской нефти и нефтепродуктов на Балтике контролируется двумя отечественными портами — Приморском и Усть-Лугой.

Адаптация российской экономики к западным санкциям. После начала специальной военной операции в феврале 2022 г. западные страны, в первую очередь европейские, ввели многочисленные антироссийские запреты. В частности, из бизнеса с Россией вышли ведущие зарубежные морские контейнерные перевозчики, были запрещены заходы в европейские порты судов под российским флагом, а также загрузка судов под другими флагами, следовавших в российские порты. Также были запрещены транзит российских грузов через европейские порты; бункеровка всех судов, которыми владеют российские судовладельцы; въезд автомобильного подвижного состава (грузового и легкового) с российскими номерами. Кроме того, была ограничена перегрузка контейнеров с российскими грузами на железнодорожном транспорте на погранпереходах, судам под флагами стран ЕС запретили заходить в российские порты, был введен режим закрытого неба для российского воздушного флота и т. д. Страны ЕС, по существу, отказались от импорта из балтийских портов как крупных грузовых партий (нефтегрузы, уголь, удобрения, древесина и др.), так и грузов, вывозимых мелкими партиями.

Многие эксперты как на Западе, так и в России ожидали, что введение крупномасштабных санкций нанесет сильный удар по российской экономике и отбросит ее далеко назад. Как показали последовавшие события, удар действительно был сильным [12], [13]. Однако скорость адаптации российской экономики к внешнему давлению оказалась очень высокой, что позволило значительно смягчить последствия санкций и довольно быстро начать перестройку экономики.

Например, как показали опросы, проведенные Институтом народнохозяйственного прогнозирования РАН, уже весной 2022 г. 36 % российских предприятий начали поиск альтернативных поставщиков санкционной продукции за границей и еще 70 % — внутри России. Кроме того, 31 % предприятий начали поиски новых рынков сбыта; 21 % запустили выпуск новых видов продукции, а 15 % начали перестраивать производство за счет модернизации, ремонтов и т. п. Российские предприятия не снижали интенсивность адаптации и в дальнейшем. Более того, частота применения активных методов адаптации продолжала расти. В частности, весной 2023 г. доля предприятий, начавших модернизацию своего производства, увеличилась до 33 %. В результате весной 2023 г. 32 % российских предприятий пришли к выводу, что они в целом не пострадали от санкций (весной 2022 г. таких предприятий было только 19 %7) [14].

Активная работа по адаптации к санкциям велась также на уровне федеральных министерств и ведомств, региональных администраций, крупных госкомпаний и т. д. По подсчетам Минэкономразвития (МЭР) РФ, в 2022 г. в России было запущено 309 мер по антисанкционной поддержке национальной экономики. В частности, была реструктурирована ссудная задолженность крупного бизнеса на сумму 5,9 трлн руб., что позволило отечественным компаниям сэкономить на процентных платежах 36,6 млрд руб. Также был законодательно разрешен так называемый параллельный импорт продукции (без согласия правообладателей по неформальным каналам), поставщики которой официально отказались завозить ее в Россию. Одновременно Правительство РФ ввело мораторий на внеплановые проверки бизнеса по 100 видам федерального, 33 видам регионального и 7 видам муниципального контроля. Кроме того, были предприняты многочисленные меры по поддержке отдельных секторов российской экономики. Так, например:

— вплоть до 30.07.2027 г. был обнулен налог на добавленную стоимость (НДС) на услуги по проживанию в гостиницах;

— на 2022—2024 гг. был установлен нулевой налог на прибыль для предприятий IT-сферы (что, по оценкам МЭР РФ, обеспечит отрасли ежегодную экономию затрат в 3,7 млрд руб.);

— предприятия АПК в 2022 г. получили свыше 150 млрд руб. льготных кредитов по ставке не выше 5 % годовых;

— отечественным авиаперевозчикам в 2022 г. было выделено свыше 122 млрд руб. прямой бюджетной поддержки для компенсации потерь, понесенных из-за разрыва транспортных связей с западными странами;

— ОАО РЖД получило из Фонда национального благосостояния 250 млрд руб. на докапитализацию; основная цель докапитализации — дополнительное бюджетное финансирование деятельности по модернизации железных дорог на Дальнем Востоке и закупке подвижного состава у российских поставщиков8.

Также были предприняты меры по антикризисной поддержке населения (домохозяйств). В их числе можно упомянуть дополнительные выплаты семьям с детьми, объем которых в 2022 г. составил примерно 440 млрд руб.; оплату бюджетом общественных работ (на сумму в 25 млрд руб.), на которые привлекались безработные граждане; расширение бюджетного финансирования профессиональной переподготовки и т. п. В свою очередь, поведение российских граждан, которые в целом не стали поддаваться потребительской панике, массово изымать вклады из банков, устраивать забастовки и т. д., также можно назвать очень ответственным.

Вследствие активной адаптационной деятельности государства, бизнеса и населения падение ВВП России по итогам 2022 г. составило не 8—12 %, как в начале событий ожидали многие ведущие зарубежные и отечественные аналитические организации, а только 2,1 %9.

Влияние западных санкций на развитие российских регионов. Перестройка экономических процессов, вызванных геополитическими потрясениями 2022—2023 гг., весьма сильно повлияла на пространственное развитие России [15; 16]. Резкое сокращение экономических связей с объявившими санкции западными (и прежде всего европейскими) странами привело к заметной переориентации российских внешнеторговых и транспортных потоков [17—19]. В новых условиях особую важность для России приобрели транспортные направления, выходящие на Дальний Восток, к Баренцеву и Каспийскому морям, а также странам Центральной Азии. В настоящее время происходит быстрое развитие этих направлений, которое выражается не только в росте товарооборота с лояльно относящимися к России странами, но и в наращивании инвестиций в проекты, обеспечивающие расширение внешнеторговых связей на юге и востоке России (строительство новых и расширение существующих портов и погранпереходов; увеличение провозной способности транспортных магистралей; сдвиг некоторых видов производственной активности на восток и т. д.).

Вместе с тем вследствие санкций сократились транспортные потоки в направлении европейских стран, проходящие через морские и сухопутные границы России на западе страны. Весьма вероятно, что такое положение дел сохранится и в среднесрочной перспективе. Возможное смягчение геополитической напряженности в более отдаленном будущем, скорее всего, приведет к постепенному восстановлению экономических связей между Россией и Европой, однако уже сейчас ясно, что это восстановление произойдет нескоро и повлечет за собой серьезные изменения в структуре трансграничных обменов [20].

Такое развитие событий довольно серьезно влияет на положение дел в таких примыкающих к Балтике российских регионах, как Санкт-Петербург, Ленинградская, Калининградская, Псковская и Новгородская области, Республика Карелия. В первую очередь это выразилось в снижении загрузки большого числа местных предприятий транспортного комплекса и обслуживающих его смежных отраслей.

Кроме того, произошло падение выпуска на российских предприятиях, которые зависели от поставок сырья и комплектующих из недружественных стран. Таких предприятий было достаточно много и в российских прибалтийских регионах. Например, на начало 2023 г. в автомобильном кластере г. Санкт-Петербурга практически полностью было остановлено производство на двух заводах — Nissan и General Motors, а на третьем заводе — Hyundai-KIA — продолжался выпуск только отдельных комплектующих для автомобилей этих марок10. Тихвинский вагоностроительный завод из Ленинградской области в 2022 г. останавливался более чем на два месяца из-за нехватки кассетных подшипников западного происхождения11.

Также в числе негативных экономических последствий можно указать полное или частичное закрытие ряда совместных производств из-за ухода части иностранных инвесторов. В частности, упомянутые выше кассетные подшипники перестали выпускаться именно на российских заводах шведской компании SKF и американской компании Timken, которые поддержали санкции и покинули российский рынок.

Сократили выпуск и многие российские предприятия, ранее экспортировавшие свою продукцию в европейские страны. Так, экспорт пиломатериалов из России по итогам 2022 г. упал примерно на 21—22 %, главным образом из-за того, что в результате санкций были заблокированы их поставки в европейские страны12. При этом наиболее сильно пострадала лесная промышленность Северо-Запада России, которая в наибольшей степени была завязана на экспортные поставки своей продукции в Европу13.

Развитие морского транспорта — история успеха в рамках борьбы с последствиями антироссийских санкций. Вопреки многим ожиданиям российский морской транспорт, в том числе обслуживающий международные перевозки, в целом избежал кризиса в 2022—2023 гг. Хорошие результаты были показаны как в целом по России, так и на Балтике. Несмотря на введение многочисленных пакетов санкций против российских физических и юридических лиц, в 2022 г. российским портам удалось не только сохранить уровень грузовой работы, достигнутый в допандемийном 2019 г., но и превысить его. Отечественным транспортным компаниям удалось переломить ситуацию всего за три-четыре месяца: к июлю-августу 2022 г. объемы перевалки грузов «вышли из минуса», а затем грузопотоки из России в другие страны мира и обратно продолжили расти.

По итогам 2022 г. суммарный грузооборот российских морских портов увеличился на 0,7 % по сравнению с 2021 г. и составил 841,5 млн т, в том числе по сухим грузам — 404,7 млн тонн (– 2,0 %), по наливным грузам — 436,8 млн т (+ 3,4 %). На экспорт было отгружено 667,5 млн т (+ 1,0 %); импортных грузов было ввезено на 36,3 млн т (– 10,2 %); транзит составил 60,7 млн т (– 5,9 %); каботаж — 77,0 млн т (+ 10,7 %).

Что касается наиболее пострадавшего от санкций Балтийского бассейна, то результаты 2022 г. были таковы: суммарный грузооборот — 245,5 млн т (– 2,9 %), в том числе сухие грузы — 96,9 млн т (– 18,1 %); наливные грузы — 148,6 млн т (+ 10,4 %). Грузооборот отдельных портов составил: Усть-Луга — 124,1 млн т (+ 13,5 %); Приморск — 57,1 млн т (+ 7,8 %); Большой порт Санкт-Петербург — 38,8 млн т (– 37,5 %); Высоцк — 16,0 млн т (– 5,2 %). Надо отметить, что падение грузовой работы в Санкт-Петербурге связано с резким снижением обработки контейнерных грузов, на которой городской порт всегда специализировался. В 2022 г. Россию перестали обслуживать ведущие контейнерные компании мира, а перестройка этой сферы за счет внутренних ресурсов требует довольно много времени.

В 2023 г. позитивная динамика развития российского морского транспорта продолжилась. В целом по России рост морских перевозок по сравнению с 2022 г. ускорился, а балтийское направление перешло от уменьшения объемов транспортной работы к восстановительному росту. За январь—июль 2023 г. грузооборот морских портов России увеличился на 9,3 % по сравнению соответствующим периодом 2022 г. и составил 526,8 млн т, в том числе сухие грузы — 263,9 млн т (+ 16,8 %), наливные — 262,9 млн т (+ 2,6 %), в том числе нефть — 161,5 млн т (+ 6,4 %), нефтепродукты — 75,5 млн т (– 5,7 %), сжиженные газы — 20,2 млн т (– 4,4 %), пищевые — 3,4 млн т (+ 38,6 %). На экспорт перегружено 413,0 млн т (+ 7,8 %), на импорт — 22,8 млн т (+ 11,1 %), транзит — 38,9 млн т (+ 7,1 %), каботаж — 52,1 млн т (+ 24,3 %).

На Балтике результаты первых 7 месяцев 2023 г. были таковы: грузооборот — 149,0 млн т (+ 3,8 %), из них сухие грузы — 66,2 млн т (+ 17,5 %), наливные — 82,8 млн т (– 5,1 %). Грузооборот отдельных портов выглядел следующим образом: Усть-Луга — 70,2 млн т (+ 1,6 %), Приморск — 38,6 млн т (+ 9,5 %), Большой порт Санкт-Петербург — 26,4 млн т (+ 9,3 %), Высоцк — 7,8 млн т (– 16,3 %).

Эти показатели свидетельствуют о том, что российские маркетологи, логисты, портовики, железнодорожники, судовладельцы и другие участники рынка, использующие морской транспорт, смогли найти эффективный асимметричный ответ на санкции и почти полностью компенсировали понесенные потери. В этих целях использовались самые разные методы, позволяющие противостоять политически мотивированным санкционным ограничениям.

Например, по сообщениям зарубежных деловых СМИ, в начале 2023 г. теневой танкерный флот, обслуживающий российский экспорт нефти и нефтепродуктов в обход санкций, составлял свыше 600 судов14. Причем этот флот сформировался именно в течение 2022 г. Одновременно ускоряется строительство судов, в частности газовозов, в самой России. Увеличение числа таких судов также поможет обходить санкции в процессе перевозки углеводородов.

Деятельность российских балтийских портов по преодолению последствий санкционного кризиса. В 2022 г. порты российской Балтики из-за своей ориентации на европейское направление пострадали от санкций больше, чем порты других морей. Однако и сами эти порты, и грузоперевозчики очень оперативно и гибко отреагировали на ситуацию.

Во-первых, балтийские транспортники постарались максимально быстро поменять направления поставок для традиционных грузов. В результате российские транспортные мощности, ориентированные на балтийское направление, очень быстро стали использовать не только для связей с Европой, но и для интенсивной перевозки грузов в другие страны. Как следствие, в балтийских портах стали обрабатывать гораздо больше грузов, следующих в страны Африки, Латинской Америки и Азии.

В частности, экспорт газойля и дизтоплива из России в Северную Африку в I квартале 2023 г. (2,3 млн т) увеличился в 7,2 раза по сравнению с I кварталом 2022 г. (0,32 млн т). При этом две трети этого экспорта идет именно через балтийские порты15. Кроме того, быстро растут поставки российских нефтепродуктов в Латинскую Америку: только за январь-апрель 2023 г. в этом направлении их было вывезено 1,5 млн т, тогда как за полный 2022 г. объем поставок составил всего 0,21 млн т. Причем и в этом случае, как сообщают деловые СМИ, существенная доля поставок нефтепродуктов идет через порты Финского залива, прежде всего из Приморска16.

По итогам 2022 г. было также отмечено увеличение экспорта российских пиломатериалов в направлении Северной Африки, Ближнего и Среднего Востока (Иран, ОАЭ, Ирак, Иордания, Израиль, Тунис и др.). По сравнению с 2021 г. прирост экспорта пиломатериалов в этот макрорегион составил 18 %, а общий объем поставок достиг 1,2 млн т17. И в этом случае основными бенефициарами стали главные порты по вывозу российского леса — Усть-Луга и Санкт-Петербург.

Переориентация транспортных потоков, проходящих через российскую Балтику, будет, по всей видимости, продолжаться и дальше. Так, например, компания «Фосагро» планирует удвоить экспорт своих удобрений в Африку, используя близость своего нового завода в Волхове к российским портам Финского залива18.

Помимо этого через порты Российской Балтики стало вывозиться намного больше продукции из Белоруссии и других постсоветских стран. В частности, за первое полугодие 2023 г. вывоз белорусских экспортных грузов через российские порты увеличился в четыре раза по сравнению с первым полугодием 2022 г. — с 1,5 млн т до 6 млн т19. При этом практически весь прирост транзита из Белоруссии пришелся на порты Санкт-Петербурга и Ленинградской области. Еще один пример такого рода — перевозки казахстанского угля, вывоз которого через порты российской Балтики в августе-ноябре 2022 г. вырос на 27 % (до 3,7 млн т) по сравнению августом-ноябрем 2021 г.20

Во-вторых, грузоперевозчики стали менять номенклатуру грузов, вывозимых из российских балтийских портов, что позволяет заново загрузить высвободившиеся мощности. В частности, появились сообщения об увеличении объемов зернового экспорта, следующего через балтийские порты. Так, в 2023 г. под вывоз зерновых в объеме 4 млн т в год был переоборудован один из терминалов порта Высоцкий в Финском заливе. В свою очередь, ГК «Содружество» запланировало строительство зернового терминала в порту Усть-Луга с заявленной мощностью по перевалке 10 млн т год21. А так как преобладающая часть российского экспортного зерна идет в страны Ближнего Востока и Африки, европейские санкции в целом неспособны нанести существенный вред российским аграриям и транспортникам, которые занимаются его поставками.

Кроме того, следует отметить значительный рост каботажных перевозок в направлении Калининградской области. В частности, в 2023 г. каботажные перевозки контейнеров на Балтике выросли в 35 раз22. Это позволило не только преодолеть барьеры, введенные недружественными странами для сухопутных перевозок, но и поддержать Калининградский порт, грузооборот которого по итогам 2023 г. на 6—7 % должен превысить результаты 2022 г.23

Таким образом, реакция российских портов на Балтике, а также сотрудничающих с ними транспортных и производственных компаний оказалась не только быстрой, но и в целом весьма эффективной. Следует, однако, отметить, что описанные успехи в решении текущих проблем сами по себе не гарантируют устранения рисков и угроз более долгосрочного характера.

Риски, создающие угрозы для долгосрочного развития грузоперевозок через порты Российской Балтики. Политическая подоплека принятых против России санкций делает дальнейшее развитие событий слабо предсказуемым. По мнению многих зарубежных и российских аналитиков, чисто экономический потенциал западных санкций близок к исчерпанию24. Однако, как показали недавние события, в попытках нанести ущерб России недружественные страны готовы прибегать к прямому военному давлению и даже к террористическим актам по отношению к внешнеторговой инфраструктуре. Именно на Балтике 26 сентября 2022 г. в результате диверсии были взорваны подводные трубопроводы «Северный поток» и «Северный поток-2», предназначенные для транспортировки российского газа в Европу. Официальные расследования теракта, осуществляемые Данией, Швецией и Германией, ведутся крайне медленно и непрозрачно, что, по сути, не оставляет сомнений в том, что за взрывом стоит коалиция недружественных России государств, готовых к крайне опасным действиям военно-политического характера.

География Балтийского моря такова, что для выхода в Атлантику судам приходится пересекать достаточно узкие Датские проливы, которые без труда контролируются военными кораблями недружественных России стран. В этой связи не исключено, что в случае неуспеха текущих экономических санкций грузовые суда, направляющиеся из российских портов на внешние рынки и обратно, будут подвергаться «незапланированным» досмотрам и прочим задержкам вплоть до полной блокады движения с помощью военных кораблей НАТО.

Разумеется, у России имеются рычаги для встречного военно-политического давления на недружественные страны в случае их попыток затруднить перемещение внешнеторговых грузов через Балтику. Однако, во-первых, открытое военно-политическое противостояние может само по себе заблокировать деятельность почти любого морского транспорта на Балтике. Во-вторых, как показал взрыв «Северных потоков», недружественные страны могут успешно перекладывать вину за враждебные действия на «неизвестных террористов» и не давать явных поводов для ответных военно-политических действий.

При планировании дальнейшего развития балтийских портов с указанными рисками, несомненно, надо считаться [21—23]. В этом смысле ситуация на Балтике для российских моряков и портовиков хуже, чем, например, в акваториях Японского, Баренцева и Каспийского морей, где организовывать «мягкую» блокаду движения торговых судов со стороны недружественных стран будет либо крайне трудно, либо невозможно.

Впрочем, военно-политические риски — это не единственная угроза для российского морского транспорта и портового хозяйства на Балтике. Отрасль всегда может пострадать и от вполне традиционных проблем. Динамика работы морского транспорта прямо зависит от общей экономической ситуации. Возможные экономические кризисы, особенно масштабные, в мировой и/или российской экономике также могут серьезно подорвать динамику грузоперевозок и работы портов.

Перспективы развития портов Российской Балтики в новых условиях. Оценивая возможности для развития морского транспорта и портового хозяйства на Балтийском море, следует учитывать как положительные, так и отрицательные факторы.

К конкурентным преимуществам балтийских портов России можно отнести высокий уровень развития прибрежной инфраструктуры и большой удельный вес современных основных фондов. Кроме того, побережье Финского залива надежно связано многочисленными транспортными магистралями с ключевыми регионами производства основной российской экспортной продукции — нефти, нефтепродуктов, лесоматериалов, металлов, химических продуктов и т. д., а также с регионами, потребляющими значительную часть импортного сырья, комплектующих, машин и оборудования. Также к преимуществам можно отнести то обстоятельство, что через Балтику проходят кратчайшие торговые пути из России в Западную Европу, Центральную и Латинскую Америку, Западную и Южную Африку.

К важным факторам будущего развития следует отнести подтвержденные в 2022—2023 гг. высокие адаптивные способности российского транспортного комплекса по отношению к различным кризисным явлениям и его умение быстро находить новые направления торговых связей. Помимо этого российские власти и далее планируют оказывать широкую финансовую и институциональную поддержку как всему национальному транспортному комплексу, так и его балтийским подразделениям. Как отмечалось выше, многие отечественные крупные компании также намерены развивать свою деятельность на балтийском направлении, прежде всего с целью расширения экспортных поставок.

К относительным слабостям транспортного комплекса на Балтике можно отнести скученность портов на небольшом участке побережья Финского залива и возможность возникновения транспортных «пробок» на судоходных путях, особенно во время зимнего замерзания прибрежных вод. Кроме того, анклавное положение Калининградской области, окруженной недружественными странами, в современных условиях значительно затрудняет полноценную интеграцию ее транспортного комплекса с остальной частью российской экономики.

Описанные выше риски военно-политического характера также могут затруднить развитие российских портов и морского транспорта на Балтике. Впрочем, представляется, что пока вероятность попыток создать постоянно действующие препятствия для движения российских торговых судов по Балтике не очень велика, так как это приведет к резкому обострению общей ситуации, которое серьезно ударит и по морским транспортным потокам инициаторов подобной агрессии.

Кроме того, как показывает исторический опыт, режим соблюдения экономических санкций с течением времени практически всегда ослабевает. Бизнес, в том числе в странах-инициаторах санкций, неся очевидные потери, гораздо меньше заинтересован в их соблюдении, чем политические власти. В результате бизнес-структуры втянутых в политическое противостояние стран постепенно находят все новые пути обхода санкций, расширяя взаимовыгодные торгово-экономические связи [24], [25], [26]. Поэтому нет особых сомнений в том, что в случае антироссийских санкций будет наблюдаться аналогичное развитие событий.

Таким образом, анализ ситуации показывает, что на данном этапе перспективы развития российского морского транспорта и портового хозяйства можно оценивать как весьма позитивные. Представляется, что положительные факторы развития в целом перевешивают существующие проблемы, риски и угрозы.

По всей видимости, Министерство транспорта России также считает, что положительные факторы развития преобладают над отрицательными. Как следствие, 10 августа 2023 г. Минтранс РФ опубликовал утвержденный паспорт федерального проекта «Развитие железнодорожных подходов к морским портам Северо-Западного бассейна». В соответствии с этим документом к концу 2024 г. провозная способность железнодорожных подходов к портам Северо-Западного бассейна должна увеличиться до 145,6 млн т, а к концу 2030 г. — до 220 млн т25. Реализация этих планов, безусловно, самым положительным образом скажется и на развитии портов российской Балтики.

Основные выводы

1. Антироссийские санкции и частичный разрыв торгово-экономических отношений с европейскими странами нанесли немалый ущерб российским регионам. При этом целый ряд отраслей из регионов, примыкающих к бассейну Балтийского моря, пострадал сильнее других, так как их хозяйственная деятельность во многом была ориентирована именно на сотрудничество с европейскими партнерами.

2. Российская экономика в лице бизнеса, структур федеральной и региональной власти и домохозяйств сумела быстро и гибко отреагировать на режим санкций, не допустив серьезного кризиса в стране в 2022 г. и запустив восстановительный рост в 2023 г. Одним из важных элементов адаптации к санкциям стал разворот российской политики пространственного развития на юг и восток. При этом деятельность российского морского транспорта и портового хозяйства стала «историей успеха» в рамках антисанкционной политики.

3. Порты Российской Балтики пострадали от санкций больше портов других бассейнов, потому что были ориентированы на торговое сотрудничество с европейскими странами, которые в 2022 г. разорвали существенную часть экономических связей с Россией. Однако активные действия по поиску новых торговых партнеров и новых грузов позволили этим портам переориентировать свою деятельность на новые направления и значительно смягчить удар санкционного кризиса.

4. Несмотря на существующие проблемы, риски и угрозы, в том числе военно-политического характера, российский морской транспорт и порты на Балтике имеют в целом хорошие перспективы для дальнейшего развития, в том числе за счет глубокой модернизации портового хозяйства, проведенной в последние годы. Развитие морских перевозок, в свою очередь, обеспечит значимый импульс для экономической динамики в регионах Северо-Запада России.

Список литературы

Касьянов, Р. А. 2013, Диалог Россия — Европейский Союз по финансовой и макроэкономической политике в период 2007—2012 гг., Право и управление. XXI век, № 4 (29), с. 16—25.

Евченко, Н. Н. 2021, Европейский рынок товаров и услуг: динамика, состояние и перспективы расширения экспорта Российской Федерации. В: Мурзин, А. Д. (ред.), Современные проблемы развития социально-экономических систем: инновационные подходы и решения в управлении и маркетинге. Материалы III Всероссийской научно-практической конференции с международным участием, Ростов-на-Дону, с. 115—118. EDN: RNKBAG

Спартак, А. Н., Чеклина, Т. Н. 2023, Торгово-экономическое сотрудничество России со странами Европы до и после начала специальной военной операции, Российский внешнеэкономический вестник, № 2, с. 8—46, https://doi.org/10.24412/2072-8042-2023-2-8-46

Terebova, S. V. 2017, Cooperation between Russia and the European Union: From Importing to Exporting Technology, Studies on Russian Economic Development, vol. 28, p. 327—337, https://doi.org/10.1134/S1075700717030145

Шмелёв, Н. П., Фёдоров, В. П. 2011, Евросоюз — Россия: мера сотрудничества, Современная Европа, № 2 (46), с. 5—25. EDN: OEEGKL

Тяжов, А. В. 2008, Четыре общих пространства Россия — ЕС: анализ перспектив, Известия Российского государственного педагогического университета им. А. И. Герцена, № 74- 1, с. 497—499. EDN: KKNKAL

Рогинко, С. А., Сильвестров, С. Н. 2021, Реализация парижского соглашения по глобальному климату: европейский углеродный шантаж России и возможности противодействия ему, Российский экономический журнал, № 4, с. 77—93, https://doi.org/10.33983/0130-9757-2021-4-77-93

Федоров, Г. М. (ред.). 2020, Западное порубежье России: моделирование развития и обеспечение экономической безопасности, Калининград, Изд-во БФУ им. И. Канта.

Дружинин, А. Г. 2020, Опорные базы морского порубежья России: экономическая динамика в условиях геополитической турбулентности, Балтийский регион, т. 12, № 3, с. 89— 104, https://doi.org/10.5922/2079-8555-2020-3-6

Федоров, Г. М. 2022, Экономика регионов России на Балтике: уровень и динамика развития, структура, внешнеторговые партнерства, Балтийский регион, т. 14, № 4, с. 20—38, https://doi.org/10.5922/2079-8555-2022-4-2

Druzhinin, A. G., Kuznetsova, T. Yu., Mikhaylov, A. S. 2020, Coastal Zones of Modern Russia: Delimitation, Parametrization, Identificationof Determinants and Vectors of Eurasian Dynamics, Geography, Environment, Sustainability, vol. 13, № 1, p. 37—45, https://doi.org/10.24057/2071-9388-2019-81

Frolov, I., Borisov, V., Ganichev, N. 2023, Problems of Transition to Innovative-Continuous Development of the Russian Economy in Conditions of Forced Import Substitution, Studies on Russian Economic Development, vol. 34, p. 473—483, https://doi.org/10.1134/S1075700723040068

Shirov, A. A. 2023, Development of the Russian Economy in the Medium Term: Risks and Opportunities, Stud. Russ. Econ. Dev., vol. 34, p. 159—166, https://doi.org/10.1134/s1075700723020120

Kuvalin, D. B., Zinchenko, Yu. V., Lavrinenko, P. A., Ibragimov, Sh. 2023, Russian Enterprises at the End of 2022: Countering Sanctions, Relations with Banks and Reaction to the Climate Agenda, Stud. Russ. Econ. Dev., vol. 34, p. 419—432, https://doi.org/10.1134/S1075700723030073

Кузнецова, О. В. 2023, Новые закономерности в современной динамике социально-экономического развития регионов России, Региональные исследования, № 1 (79), с. 19—30, https://doi.org/10.5922/1994-5280-2023-1-2

Ахунов, Р. Р. 2023, Региональная проекция развития национальной экономики в условиях санкционного давления: экономическая устойчивость и социальные вызовы (на примере Республики Башкортостан), Экономика и управление: научно-практический журнал, № 3 (171), с. 66—74, https://doi.org/10.34773/EU.2023.3.11

Минакир, П. А. 2023, Внешнеторговый фактор экономики форс-мажора: пространственный маневр, Пространственная экономика, т. 19, № 1, с. 7—19, https://dx.doi.org/10.14530/se.2023.1.007-019

Мигел, А. А., Лесина, Т. В., Васильчиков, Н. В., Совин, И. А. 2023, Внешняя торговля РФ: развитие в условиях санкций и новые приоритеты, Вестник Академии знаний, № 3 (56), с. 164—168. EDN: IOHTDR

Блохин, А. А. 2023, Глобальный кризис как кризис экономического доминирования, Проблемы рыночной экономики, № 1, с. 32—47, https://doi.org/10.33051/2500-2325-2023-1-32-47

Яфасов, А. Я., Костенко, Л. В. 2022, Инновационно-инвестиционная политика развития экономики Калининградской области в новых условиях, Известия КГТУ, № 66, с. 175— 194. EDN: QSJDQB

Оргусар, Я. Н. 2023, Анализ возможностей и вызовов для устойчивого развития экономики Калининградской области в условиях внешнего санкционного давления, Вестник Российского нового университета. Серия: Человек и общество, № 2, с. 43—47, https://doi.org/10.18137/rnu.v9276.23.02.p.043

Лачининский, С. С. 2022, Геоэкономические риски регионов российской Балтики в условиях обостряющейся геополитической обстановки, Балтийский регион, т. 14, № 2, с. 23—37, https://doi.org/10.5922/2079-8555-2022-2-2

Савинский, А. В. 2018, Западные санкции и диверсификация: опыт Ирана, Геополитика и экогеодинамика регионов, т. 4 (14), № 3, с. 5—13. EDN: YKVOXJ

Нуреев, Р. М., Бусыгин, Е. Г. 2017, Экономические санкции: издержки и выгоды конфронтации, Terra Economicus, т. 15, № 3, с. 56—74. EDN: ZMKZPR

Malakhov, V. A., Yurevich, M. A., Aushkap, D. S. 2018, Iran: the Positive Experience of S&T Development, World Economy and International Relations, vol. 62, № 11, p. 116—124, https://doi.org/10.20542/0131-2227-2018-62-11-116-124